港交所网站显示,“辣条一哥”卫龙已经于5月12日正式启动IPO,由摩根士丹利、中金和瑞银担任联席保荐人。

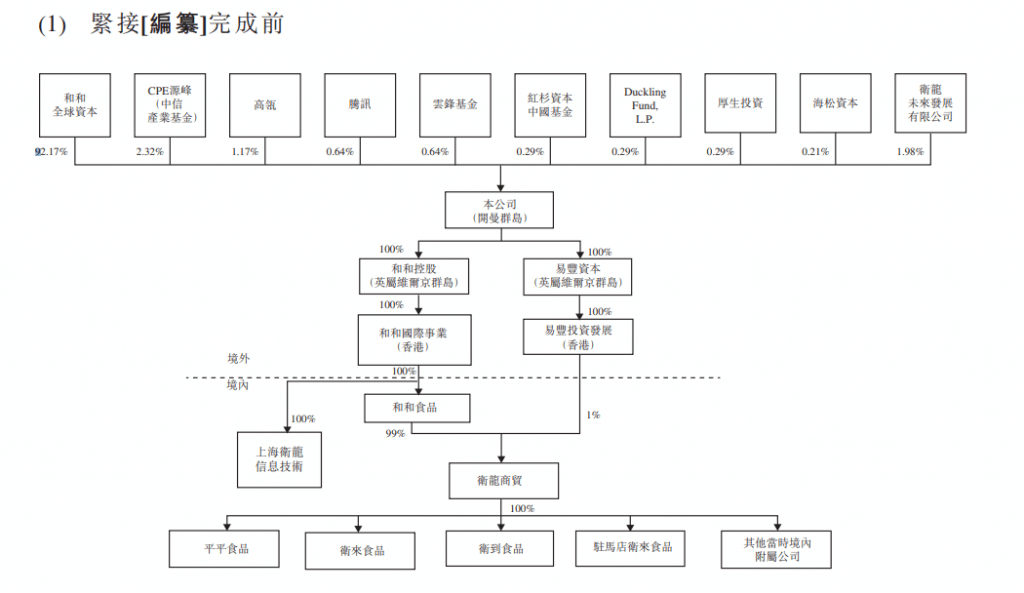

申请文件显示,卫龙由刘卫平和刘福平两兄弟于2001年创立,目前已经是中国最大的辣味休闲食品企业。

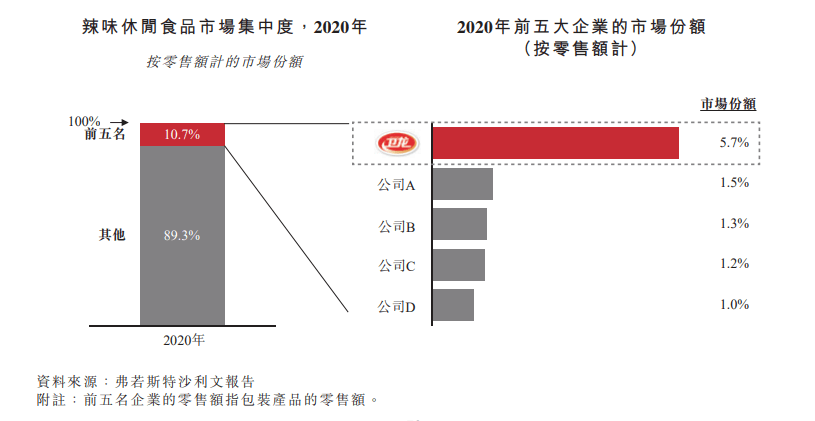

根据弗若斯特沙利文的数据,按2020年零售额计,卫龙在中国辣味休闲食品市场排名第一,市场份额达到5.7%,且在调味面制品及辣味休闲蔬菜制品细分品类的市场份额均排名第一。 此外,卫龙 95.0%的消费者是35岁及以下,55.0%的消费者是25岁及以下的年轻人。

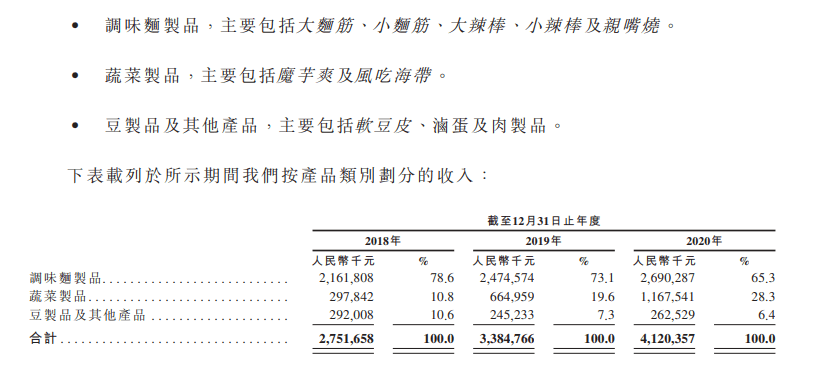

营收方面,卫龙总收益呈快速增长趋势。2018年、2019年及2020年总收入分别达到人民币27.517亿元、33.848亿元及41.204亿元,2018年至2020年的年复合增长率达到22.4%,远超中国休闲食品行业同期4.1%的年复合增长率。

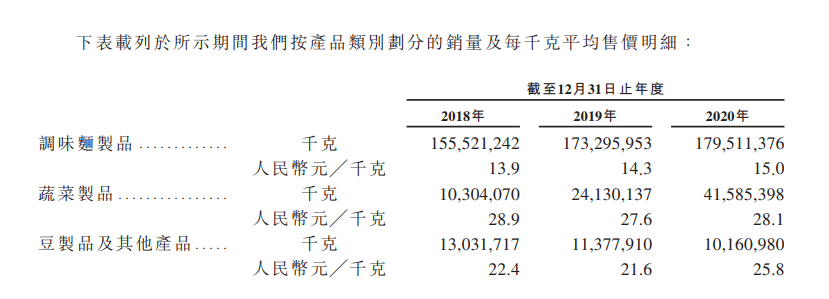

按品类来看,主要分成三个大类,分别是调味面制品、蔬菜制品和豆制品。其中,调味面制品营收占比最高,接近七成;蔬菜制品营收占比排在第二,接近两成;2020年这两个品类的年度零售额都超过人民币10亿元。

文件显示,收入最大来源的调味面制品2019年营收同比增加14.5%,2020年同比增速放缓至8.7%,与此同时占比也从2018年的78.6%逐步减少到2020年的65.3%。

另一方面,由于市场需求激增以及卫龙持续扩大产能,蔬菜制品营收快速上涨,销售额占比从2018年的10%左右迅速提高至2020年的28.3%。

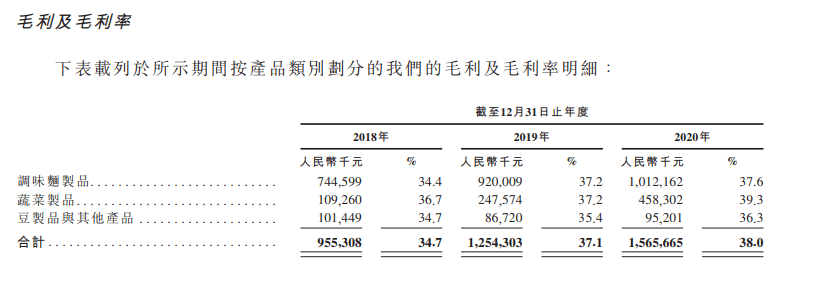

毛利率方面,2018年至2020年,公司毛利率稳步从34.7%提高至38%,主要是由于调味制品售价上升以及产品组合改变。按品类来看,三大类产品毛利率均有所提高:其中蔬菜制品毛利率最高,2020年为39.3%;调味制品次之,为37.6%。

从销售渠道看,卫龙不仅拥有下沉中国市场的全国性经销网络,还通过在线渠道销售产品。

2020年,卫龙线下渠道销售占比高达九成。截至2020年12月31日,卫龙与超过1,900名经销商合作,覆盖超过570,000个零售终端,约70%的该等零售终端位于低线城市。

其主要采用一级经销模式。就各地理区域而言,选择一定数量的主要经销商开展合作。我们通常在经销商付款后交付产品。除在产品保质期内发生的产品质量问题之外,且一般不接受经销商的退货或换货。

线上方面则包括在线直销模式下和在线经销模式,目前销售占比约在9%左右。在疫情期间,卫龙在线销售大幅增长, 2020年第一季度在线渠道的产品销量相比2019年第一季度大幅增加51.4%。

招股书还提到,2021年3月31日,卫龙进行史上唯一一笔35.6亿人民币融资,融资投后估值达700亿元,这一估值超过洽洽、三只松鼠、良品铺子市值总和。

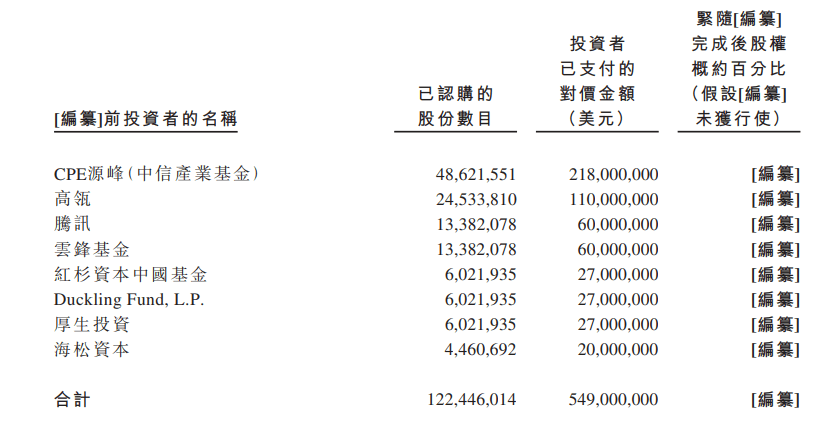

招股书显示,CPE源峰(中信产业基金)、高瓴、腾讯、云锋基金、红杉资本中国基金、Duckling Fund L.P.、厚生投资及海松资本与公司订立股份购买协议,以274,500,000美元的对价认购公司61,223,007股新发行普通股,并以274,500,000美元的对价自和和全球资本购买本公司61,223,007股普通股。支付的对价已于2021年4月1日交割,每股成本为 4.4836美元。

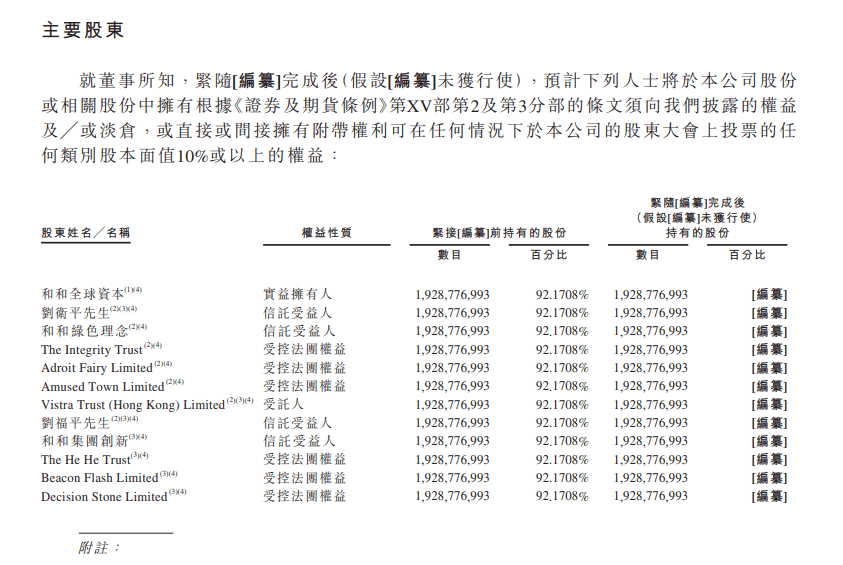

控股股东方面,创始人刘卫平及刘福平将通过和和全球资本为控股股东。

唐大牛

唐大牛